作者:游戏葡萄 · 2023-09-12

文/秋秋

看完游戏公司的半年报,我感觉他们越来越不按套路出牌了。

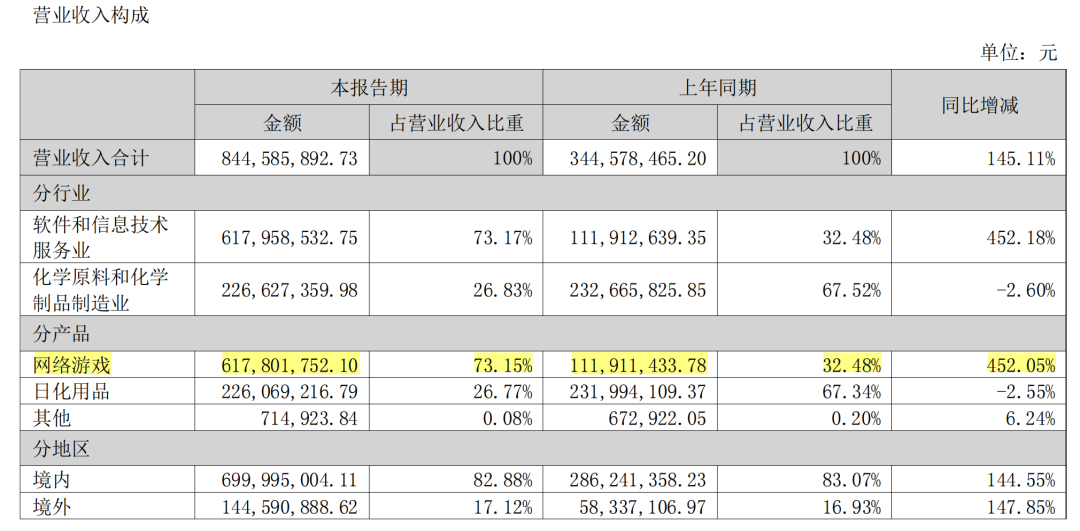

常年稳健的公司意外翻车,营收利润双降;守着十几年老游戏、或是名不见经传的公司,却仍能实现业绩大幅增长……尤其离谱的是,靠卖「蒂花之秀」「美王」等洗护品起家的名臣健康,以452%和267%的增长率,成了本期游戏营收&利润增长最快的厂商。

虽说游戏行业不能以增长思维看待,但如今整体环境正在回暖,为什么有些公司的掉队情况反而更严重了?

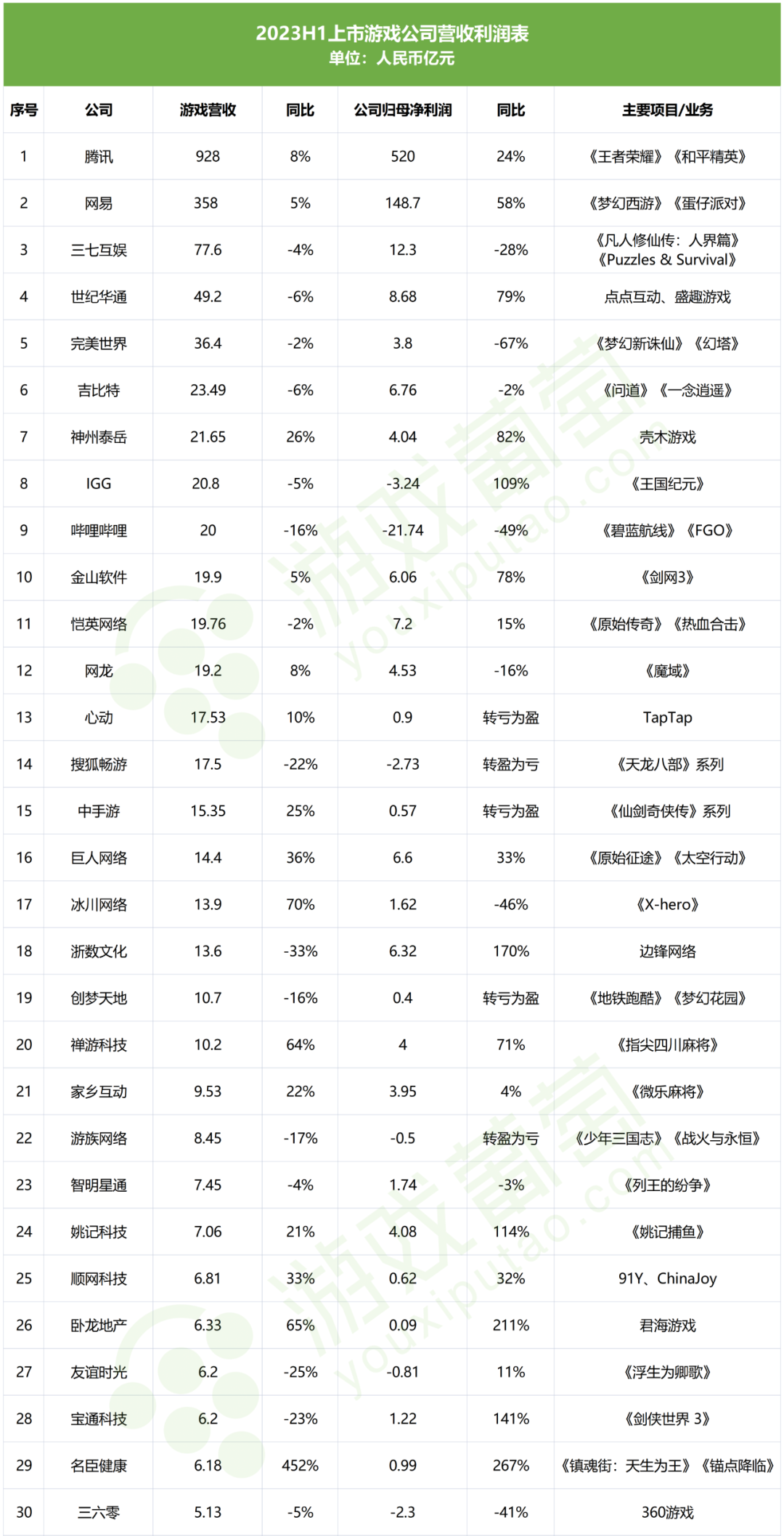

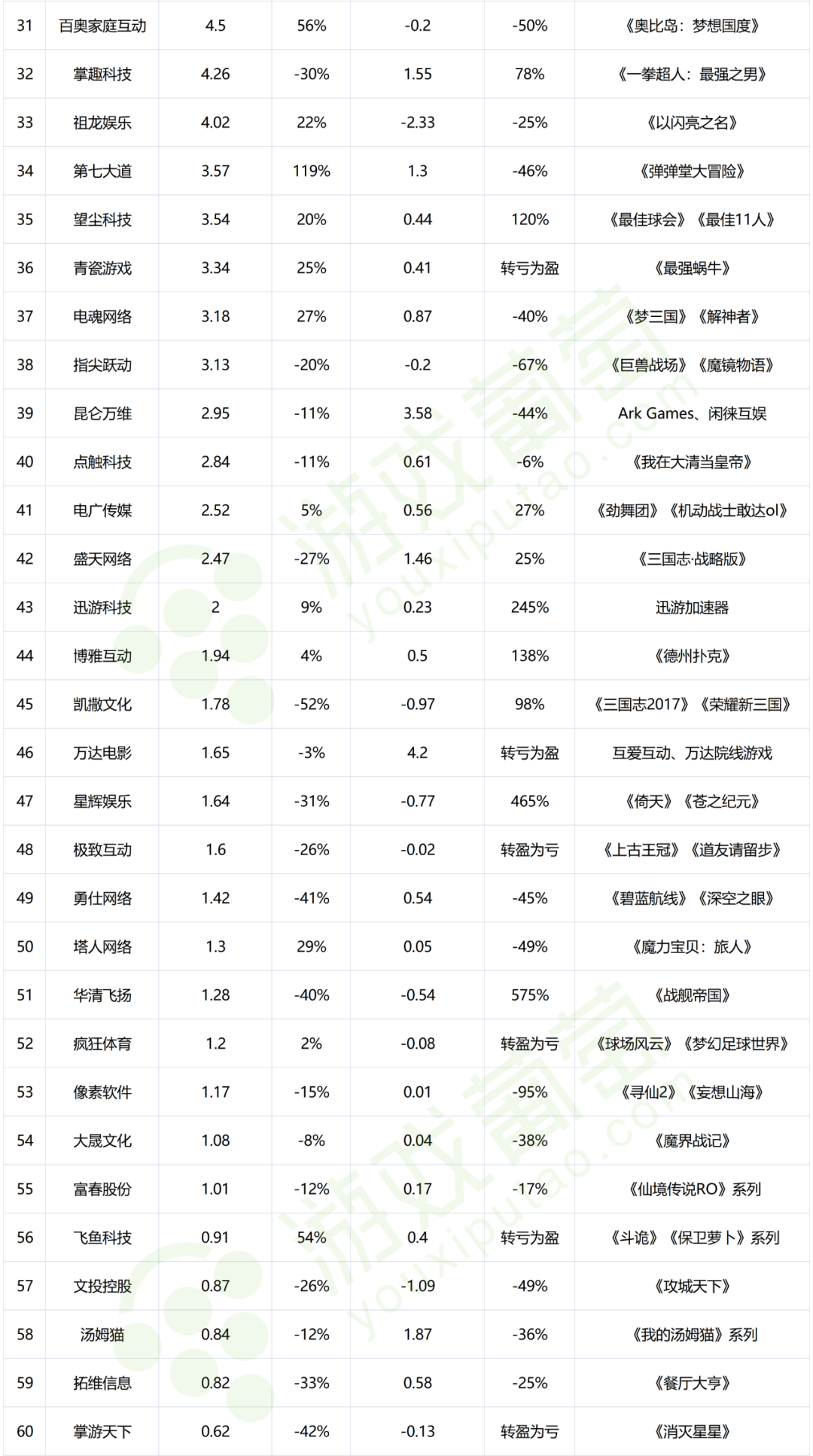

适逢游戏公司半年报发布,葡萄君搜集了80家上市公司的财报数据,借此聊聊他们这略显「异常」的近况(具体营收利润表见文末,仅供参考)。

01

行业在回暖?

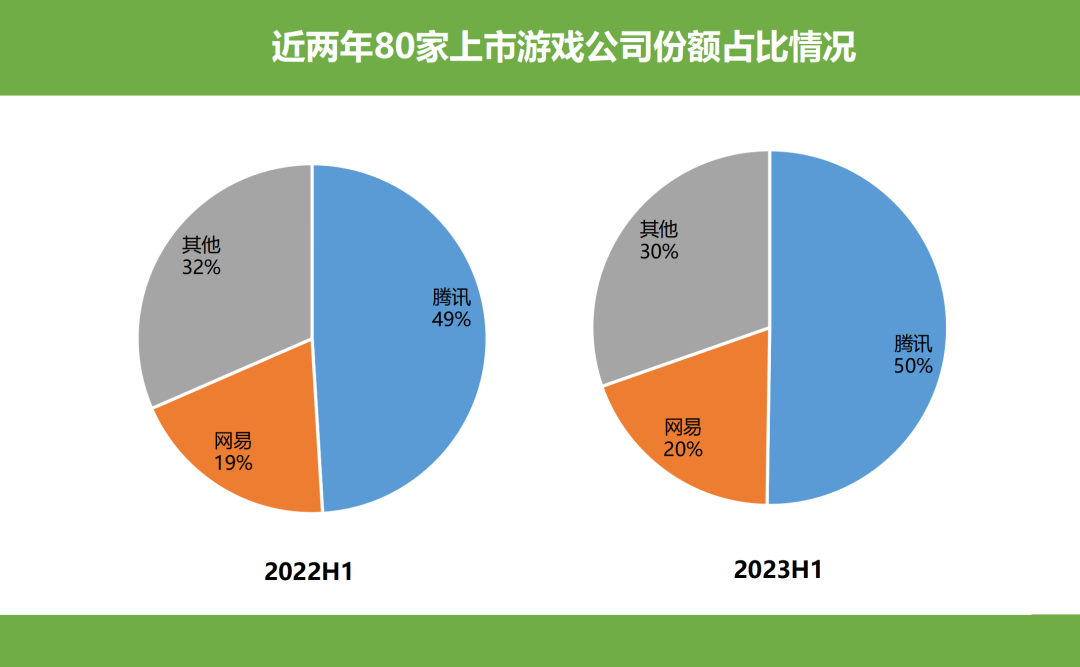

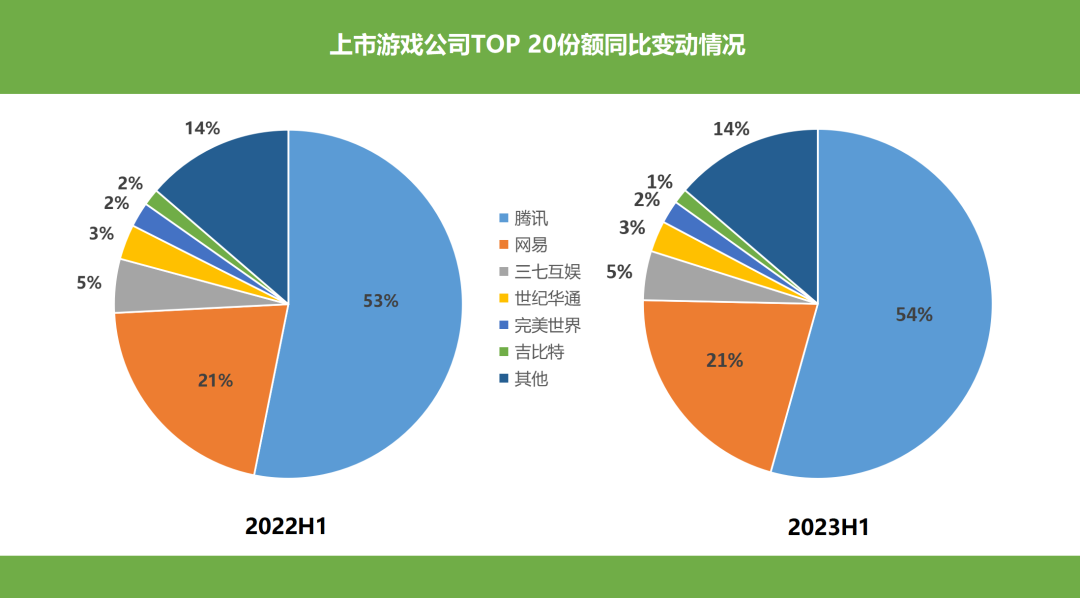

整体来看,80家上市公司游戏营收总和为1847亿元,同比增长约5%。其中腾讯和网易分别拿下928亿和358亿,均实现营收、利润双增长——两者收入之和,约占80家上市公司总营收的70%,较去年的份额(68%)有所扩大。

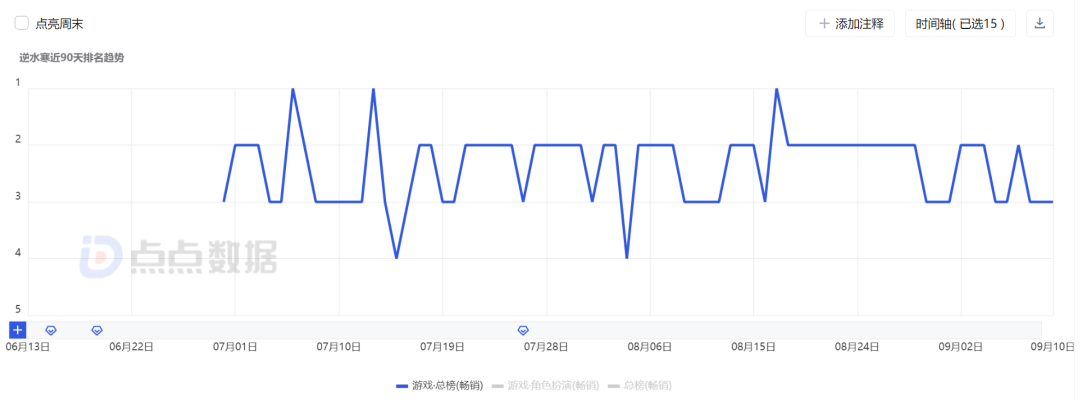

据两家厂商的财报,上半年实现游戏营收增长的主要原因,既包括原有「超级产品」的长线表现,也有如腾讯国内《暗区突围》《金铲铲之战》、国外《VALORANT》《Triple Match 3D》《胜利女神:妮姬》,网易《蛋仔派对》《巅峰极速》《逆水寒》手游等「爆款新品」的贡献。

同时随着第三季度腾讯《冒险岛:枫之传说》、网易《全明星街球派对》《逆水寒》手游等新品进一步的流水释放,或许在下半年以及2023全年,来自大厂的马太效应会持续增强。

《逆水寒》手游上线后稳居畅销榜TOP 4

三七互娱以77.6亿元的游戏营收,蝉联A股游戏公司龙头;世纪华通和完美世界分别以49.2亿元和36.4亿元位列榜单第四名、第五名;神州泰岳(壳木游戏)以26%的同比营收增幅,挤进榜单TOP 10。

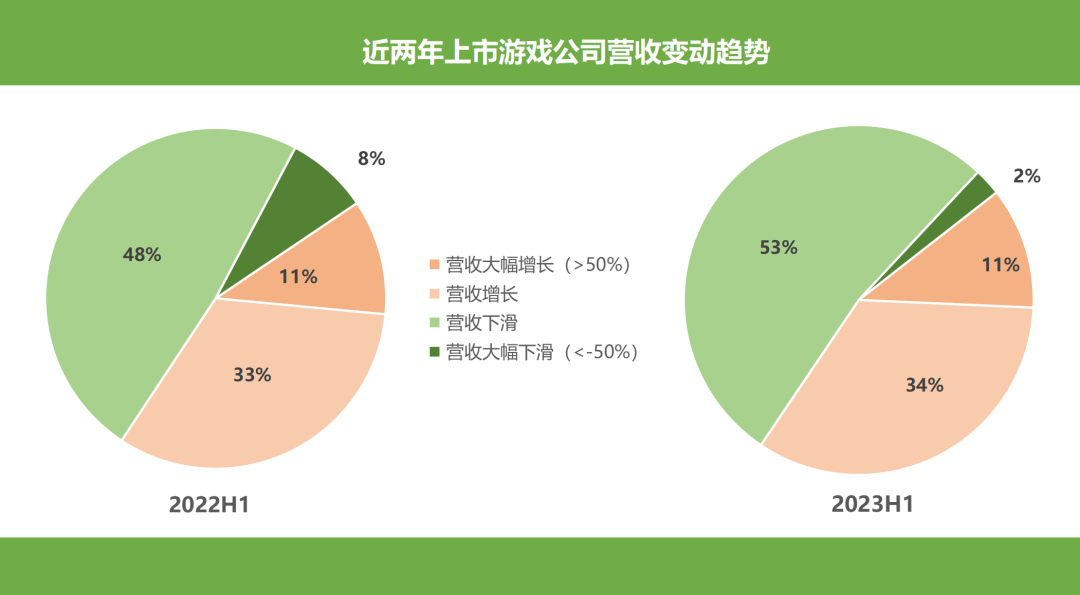

除此之外,本期上市公司营收变动情况较去年变化不大,格局趋于稳定,有45%的公司实现营收增长;但具体来看,营收大幅下滑的公司数量较去年减少(8% → 2%),存在回暖趋势。

我们还统计了游戏营收TOP 20上市公司的份额情况。其中腾讯约占TOP 20营收总和的50%,网易约占20%,三七互娱占5%……近两年头部上市游戏公司的格局也趋于稳定。

虽然根据营收数据,可以大致判断今年上市游戏公司整体回暖,或者说至少止住了持续低行的趋势。但就在这再起跑的阶段,我却从各家的利润变动情况中,看到了一些危险的信号。

02

有人血赚,有人怒亏

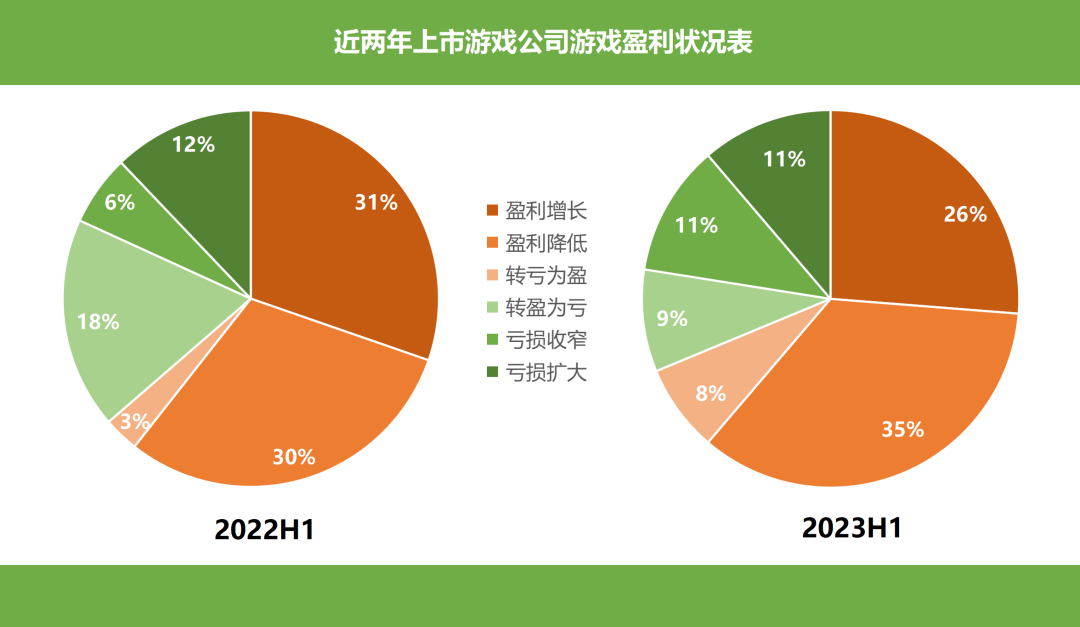

在统计的80家上市公司中,有55%的公司利润下滑(包括转盈为亏、亏损扩大,下同),31%处于亏损;而在去年同期,则有60%的公司利润下滑,36%处于亏损。

从上表可知,这两年上市公司的利润变动情况相对稳定,且本期保持赚钱(利润为正)的公司数量(69%)要多于去年(63%)。

比如除了上文提到的名臣健康,迅游科技和卧龙地产(君海游戏)均以超两倍的增长率,位列本期利润增长榜第二名和第三名;

再比如常年被称为「亏损大户」的B站,今年上半年亏损额度大幅收窄(49%);去年因商誉减值而猛亏70亿元的世纪华通,本期也实现了同比79%的利润增长。

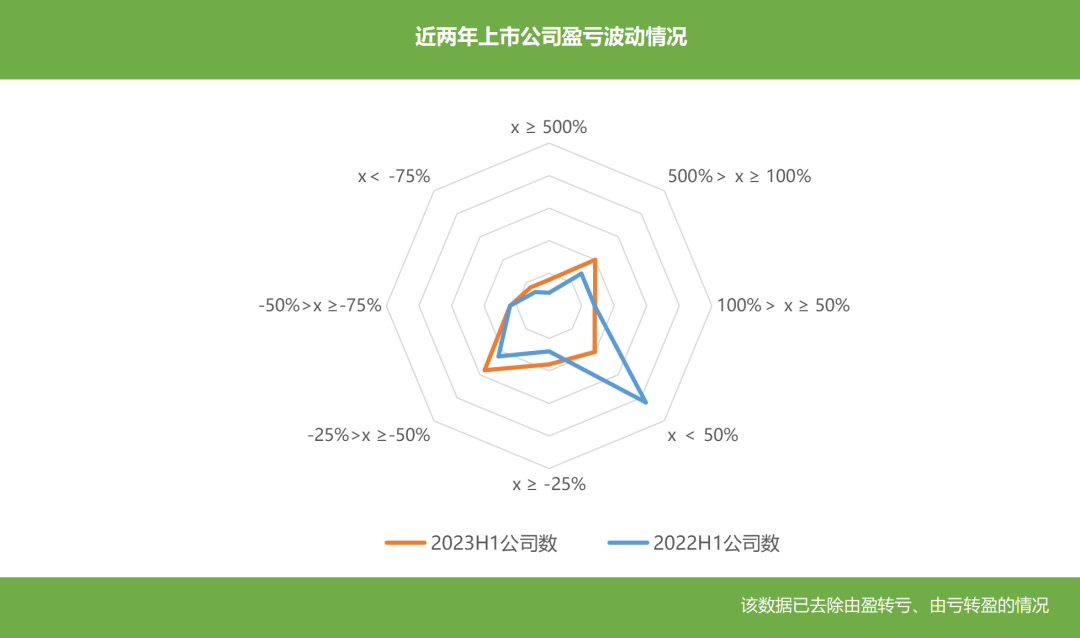

但在这稳中向好的趋势中,我却发现上市公司的利润波动幅度更加极端。

数据显示,本期上市公司的利润波动范围在-95%~2775%之间。折合成倍率,利润幅度表现最好、最差的公司之间差了750倍;反观去年同期只有205倍(-93%~688%)。

公司名称后括号,代表其对应年份

上半年利润变动情况

具体如上图,今年上半年利润增长(或亏损扩大)幅度TOP 3的公司为火岩控股、中科云网和智傲控股。其中火岩控股实现了近28倍的利润增长,主要原因为交出承兑票据(类似支票兑现)带来的5.17亿元收益;

中科云网和智傲控股则是大幅度亏损。前者因新游戏培育推广成本较高,市场表现不佳;后者则因公司游戏收入减少(-24%)、员工成本增长(30%)。

利润减少(或亏损收窄)幅度TOP 3的公司为像素软件、天舟文化和多牛科技。其中前两者为利润的大幅减少:像素软件主要因研发投入大幅提升(82%),天舟文化则因老游戏营收利润下滑,新品不及预期。

除了个别公司利润波动放大,今年利润「不稳定」的公司数量也在变多。

根据下图的统计情况,去年上市游戏公司的利润更多集中于50%以内的增长(或亏损扩大);而今年则集中于100%以上的增长(或亏损扩大),和-25%以上的降低(或亏损收窄)。

过分「夸张」的利润增长或收缩,意味着在同样的行业环境下,有公司大赚特赚,实现数倍的业绩增长;有公司处境更危险,甚至有了退市和退出游戏行业的迹象。

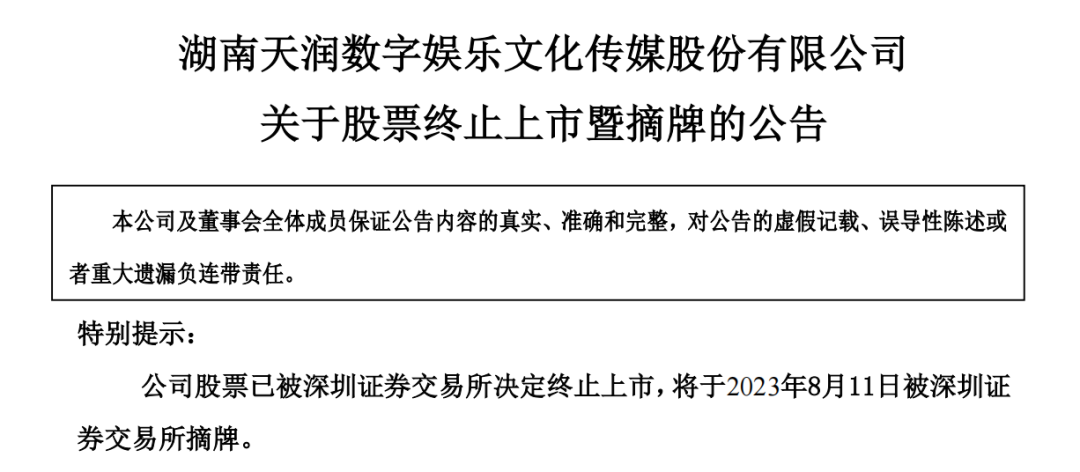

天润数娱被摘牌

那么,为什么在行业环境逐渐稳定的当下,这些上市公司们的处境反而更复杂、更尴尬?

03

为什么有人掉队?

在讨论这个问题前,我们将通过产品和业务模式,将这些公司分为三类,以更清晰地判断哪些厂商掉队,为什么掉队。

第一类是拥有「超级产品+爆款新品」的厂商。

「超级产品」指拥有较强长线收益的游戏,比如腾讯《王者荣耀》、网易《梦幻西游》;「爆款新品」则指能带来短期收益、且有长线潜力的产品,比如吉比特《一念逍遥》、完美世界《幻塔》。

——由于各家公司规模、收入情况、业务模式差异,这里的分类标准较为主观,且本文仅挑选代表性的10家公司作为论据。

第一类厂商上半年具体情况如下图。这类厂商收入和利润均保持稳定的增长或小幅度维稳(营收、利润减少的仅有3家),即便因调整优化致其成本变化复杂,但最终收益却很难受到这些变化的影响。

这类厂商业绩维稳主要受主客观因素影响:

一是求稳策略。比如财报称腾讯今年降低了超级产品的商业化力度,但通过新品抵销甚至拉升了这部分的下滑,游戏营收和公司利润依然保持小幅增长;

心动优化成本、聚焦业务,通过TapTap广告的收入增长,和两款新品《火力苏打》《火炬之光:无限》的上线,实现营收增长、利润转正。

二是规模效应。即便厂商短期内没有新品上线,或上线不及预期,依旧能通过超级产品或产品矩阵保持营收稳定。

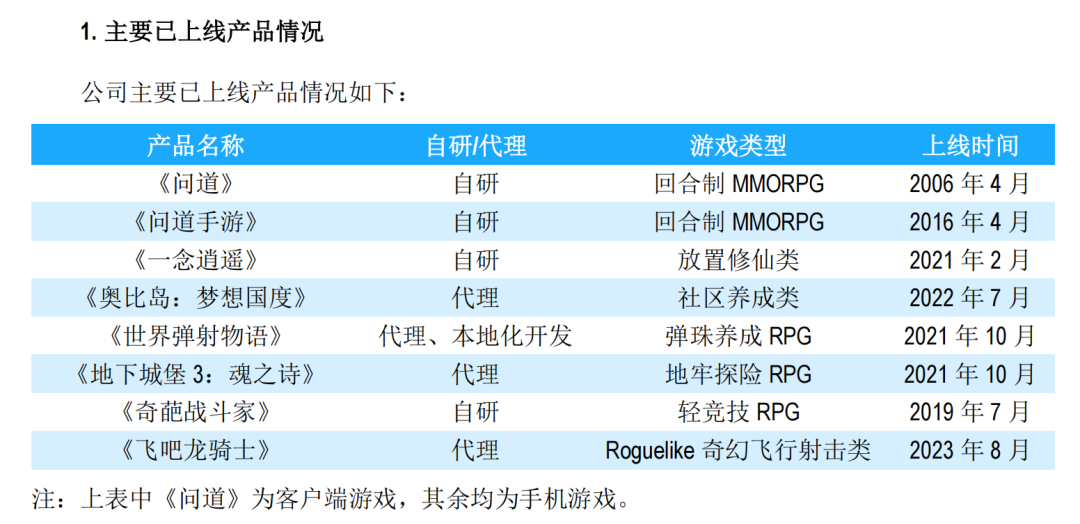

比如吉比特本期没有表现较好的新品,但其《问道》《一念逍遥》《奥比岛:梦想国度》等产品依旧能提供稳定的收益,使公司员工数量保持增长同时,实现利润维稳。

再比如望尘科技,作为体育赛道的头部厂商,其多款产品属于细分赛道的「超级产品」,多年运营后依旧保持稳定的收益,并且随着去年新品《最佳球会》上线,公司业绩还实现了大幅增长。

另外像巨人网络《原始征途》、冰川网络《X-HERO》这样的爆款新品正处于大推期间,厂商也保持较高的营销成本,以刺激这些新品成绩进一步释放——甚至冰川网络可能因过于追求营收增长(70%),导致成本升高过快(研发增长40%,销售增长245%)影响利润。

第二类是只有「超级产品」的厂商。

这类厂商虽然拥有了相对稳定的规模效益,但因缺少爆款新品,或者新品表现不及预期,进而缺乏支撑业绩的新增长点——我们能看到,该类厂商的业绩增减情况更复杂,且由于产品数量和规模稳定,这些公司在成本控制上相对稳定。

其中实现业绩增长的厂商,不外乎两点:持续优化老产品、有了表现还行的新品。

前者表现较好的厂商为神州泰岳(壳木游戏),其核心产品《Age of Origins》通过小额付费礼包等形式,优化付费深度,集中中小R玩家,本期人均付费(ARPU)再次上涨,带动产品收入增长43%至14.7亿元。

《Age of Origins》小额礼包露出场景

后者表现较好的为青瓷游戏。本期不仅超级产品《最强蜗牛》收入稳定,累计流水达到29.8亿元。公司6月9日上线的新品《新仙剑奇侠传之挥剑问情》也取得良好表现,最高拿下iOS畅销榜第14位,财报称20天收入超过6800万元。

就是那款直言「换皮卡牌」的游戏

其他诸如IGG(《王国纪元》,括号内为超级产品,下同)、智明星通(《列王的纷争》)、盛天网络(《三国志·战略版》)、凯撒文化(《三国志2017》)业绩下滑原因,多是超级产品因生命周期营收下滑,新品断档或不足以填上老产品下滑的坑。

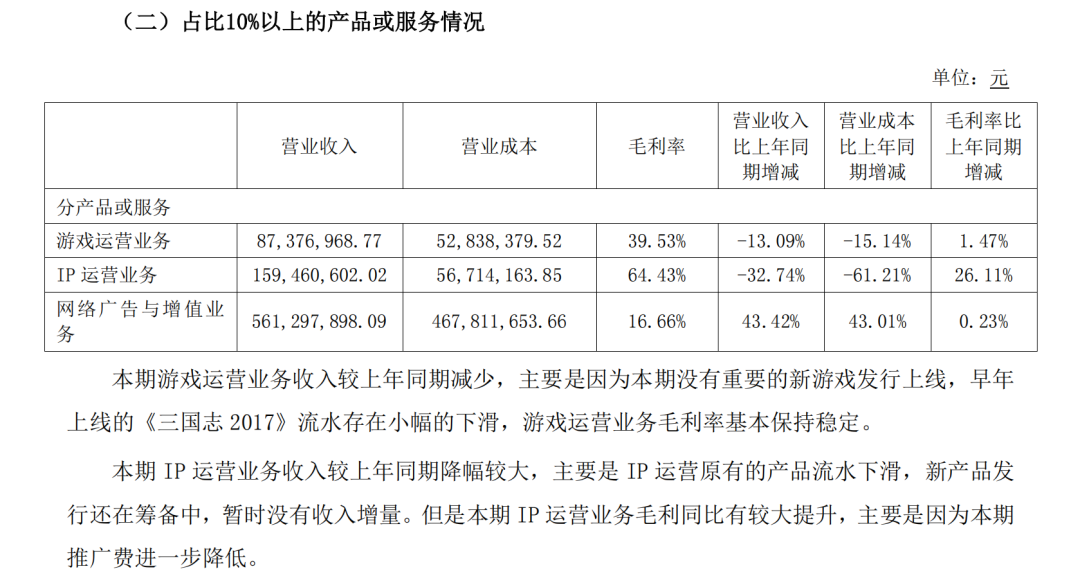

盛天网络财报,其中IP运营的收入主要指

《三国志·战略版》《真·三国无双 霸》

第三类是只有「爆款新品」,或者说能持续上线新品的厂商。

这类厂商虽然拥有盈利能力,但长线运营和抗风险能力不高,这也是他们经常出现短期账面波动的重要原因。比如下述表格中的各家公司都有新品上线,但最终收益情况却大不相同。

中手游是在没有超级产品的情况下,能做到最好状态的厂商。作为IP最多(123个)的国内游戏厂商,他们通过不断推出「爆款新品」维持营收规模和业绩发展——上半年共推出了《奥特曼:集结》《吞噬星空:黎明》《我的御剑日记》《新仙剑奇侠传之挥剑问情》等8款手游,这些产品在上线初期均位于畅销榜前列,带动公司营收增长,利润转亏为盈。

友谊时光为古风女性向赛道的头部厂商,曾推出的《熹妃传》《浮生为卿歌》等产品属于赛道内的「超级产品」,但赛道相对小众导致了他们持续营收能力并不强。期内上线的女性向新品《杜拉拉升职记》难以填补老产品营收下滑的空缺。

名臣健康于2021年进入游戏行业,本期以增长率超过776%、数额高达3.3亿元的销售费用,押注游戏发行业务——在其增长452%的6.18亿元游戏营收中,有4.59亿元由(74%)发行团队星炫时空提供;6624万元由被收购的喀什奥术提供(《镇魂街:天生为王》CP)。

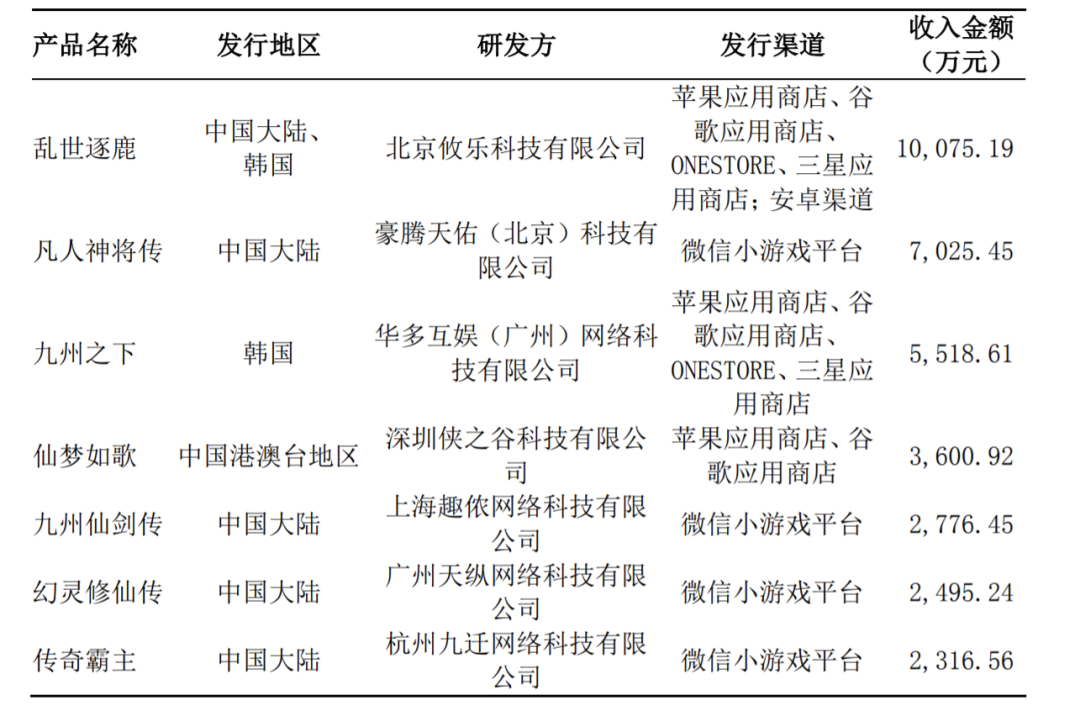

2022年星炫时空发行的主要产品情况

祖龙娱乐则不断加码新品技术投入,「一赚钱就All in」、「研发费用比营收高」,这导致了即使其过往产品收入不错(《龙族幻想》累计流水45亿元),公司却时常亏损——这也就是祖龙体量和品牌力较高,财报数据却不尽人意的主要原因。

《以闪亮之名》阶段回升畅销榜前十的成绩,

让祖龙本期亏损大幅缩减

其他诸如极致互动、中青宝等厂商的产品,基本属于难以长线的轻中度游戏,这些产品营收下滑后,公司新品又有力未逮,短期业绩自然会受到较大影响。

04

结语

最后,我们再来聊聊开头说的掉队问题。

这里说的「掉队」,是指短期存在业绩大幅波动,本质上是行业复杂环境下,厂商成本和营收的不匹配——有厂商投入大量资金搞研发和营销,最后产品成绩不及预期;有厂商仍能抓住机会,以小博大,实现业绩的快速发展。

这两种发展情况都并不稳定——所谓稳定,需要有长期维持业绩的「超级产品」,以及持续制造短期增长点的「爆款新品」,并有将后者转化为前者的能力,才能真正实现「不掉队」,参与头部市场竞争,博取更好的发展空间。

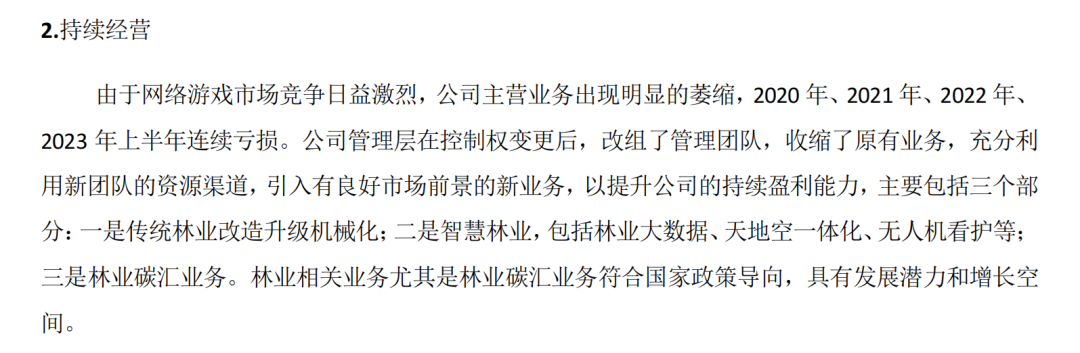

但从近期趋势来看,厂商短期业绩波动原因复杂。去年有厂商因主动计提商誉减值,导致亏损;今年有厂商纠结产品档期,间接影响收入的情况;有厂商高调进入游戏行业,收购公司实现大幅业绩增长;有厂商选择退出行业,刻意缩减游戏业务……

比如惠程科技缩减游戏业务(哆可梦)

仙侠网络更名自然盛景,

业务方向转为林业

因此短期的账面盈亏,并不代表厂商具体情况,不匹配的问题,也需要他们用更多时间适应和缓解。目前对他们更重要的是如何通过这些短期博弈、决策调整,跑赢更长线的马拉松——至少让2023的年报数据更漂亮一些。

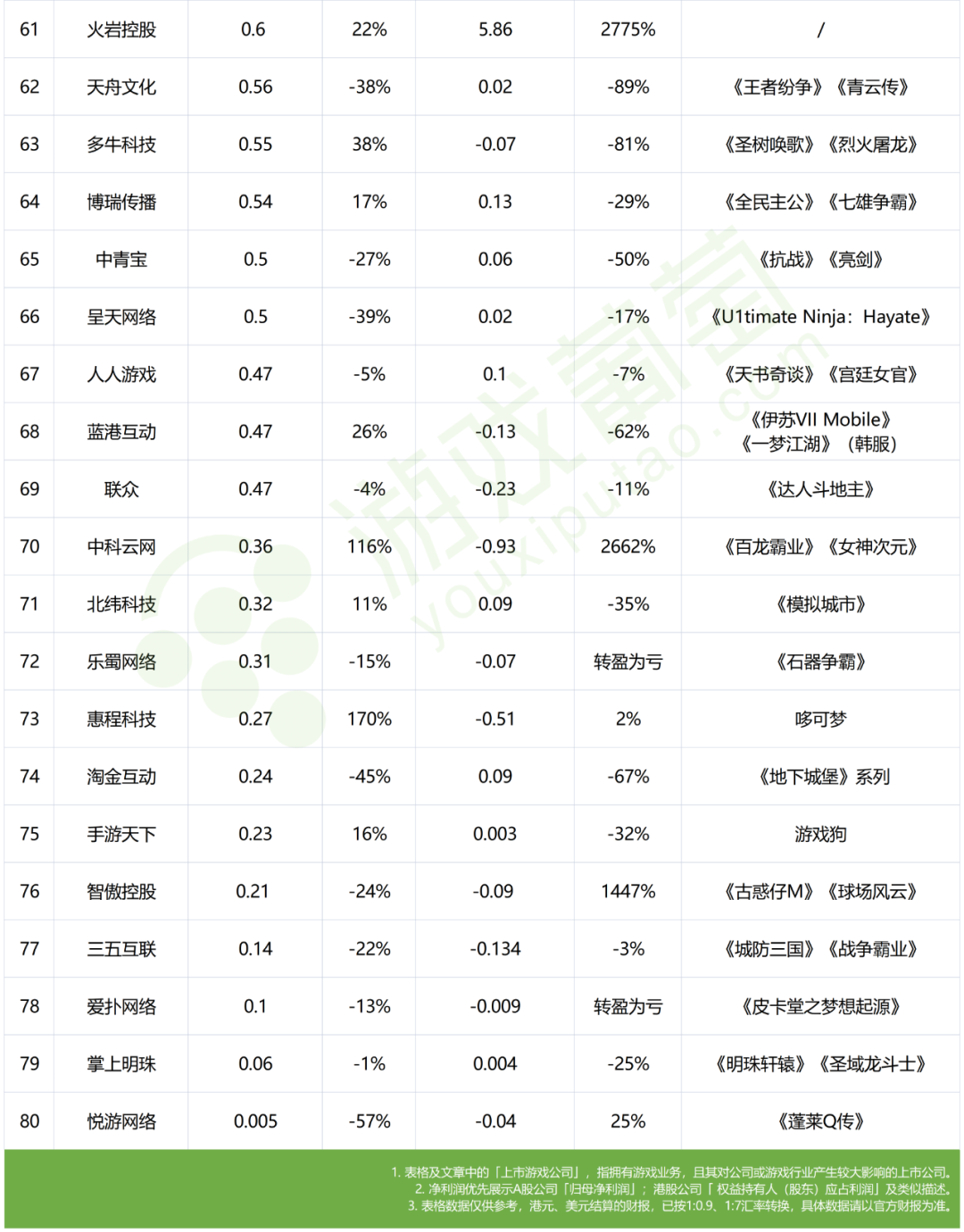

以下为2023上半年营收利润表:

名单排序以公司游戏业务营收规模为准,其中「公司归母利润」列为公司整体归母净利润,因此可能出现利润超过游戏营收的情况;

在「公司利润」为负值(即亏损)的情况下,利润的「同比变动」列正值为亏损扩大,负值为亏损收窄。

人民币兑美元、港元汇率分别为1:7和1:0.9。数据仅供参考,具体请以对应厂商官方信息为准。

作者:游戏葡萄

本文经授权发布,不代表APP干货铺子立场。如若转载请联系原作者。

原文链接如下:https://mp.weixin.qq.com/s/uTf2ozl_1QsA0CiOChDlPg